从2018年到2023年,5年的时间里,中国轮胎在销售额的不断增长中前进。不过有意思的是,纵观海外市场占有率,中国产轮胎却并非还是第一名,至少在美国轮胎市场,中国产轮胎的市场占有率在呈现出了下滑状态。

轮胎产量起起伏伏的5年

如果回顾2013年到2018年的全球轮胎数据可以发现,中国轮胎无论是产能还是供应量一直呈现出的是正增长趋势。这五年期间,在中国轮胎产量不断增长下,全球轮胎产量的复合年增长率约为2.4%;亚洲、欧洲和北美州这三大主要轮胎消费市场合计占据了全球市场7成左右的份额;而其中中国轮胎的供应占到了全球轮胎供应的3成。性价比高是中国突破全球轮胎市场供应的关键因素之一。但是到了2018年,这种增速和供应量突然出现了“大逆转”。

据不完全统计,2018年中国轮胎的产量为6.48亿条,增速首次出现0.8%的同比下滑。当时,多家产能规模较大的轮胎企业因双反导致的产能消化乏力而进入破产重组阶段。而同时,随着不少头部轮胎企业进行产能转型升级,以及山东轮胎产业整体进入落后产能淘汰状态,2018年的中国轮胎产量迎来了一次微幅下滑。这种下滑趋势一直持续到了2019年。

虽然当时欧美更为严苛的双反措施依旧在影响着中国轮胎出口,但是中国轮胎品牌在国内市场占有率的提高成为了轮胎企业产量的有力支撑。2020年到2021年上半年,全球轮胎企业产能,尤其是欧美地区和东南亚地区的轮胎产能开始因疫情受到影响,中国企业接手了大量的海外订单,出口量的增加也让中国轮胎产量节节攀升。虽然山东地区还在极大力度淘汰落后产能,遏制轮胎产业的野蛮生长,但是大量的头部轮胎企业在国内不断新建的轮胎产能此时恰好填补了产能缺口。加之过五国转换前,卡车新车需求的增加,因此截至2021年上半年,轮胎产量一直“昂首向前”。

不过到了2021年下半年和2022年上半年,国内重卡销量低迷,运输行业景气度的下滑,都在一定程度上影响了国内轮胎企业的产能产量。不少工厂停产放假,一定程度上影响了轮胎产能利用率。但是下半年俄乌冲突带来的部分知名轮胎企业停工以及能源供应导致的欧洲轮胎厂轮休,不少海外订单的加持,再度支撑住了国内轮胎企业的产量。

不过从头部轮胎企业的年报和经营报告数据来看,头部轮胎企业的产量较前一年下降了约5%。而缺少海外订单支撑的中小型轮胎企业的产量下跌更为明显。国家统计局最新公布的数据显示,2022年全年我国橡胶轮胎外胎产量较上年同期降5%至8.56亿条。虽然总体产量高出2018年约32%,但是外因影响下仍较2021年出现了一定程度的下滑。

2023年第一季度,受国内运输行业恢复,轮胎厂产能利用率逐步上涨,但地产业的缓慢恢复和全球经济复苏停滞带来的出口订单下滑,再度影响到轮胎厂的生产运营。

市场份额扩张的5年

诚然,上文提到了中国产轮胎从全球市场供应量的3成滑落到了低一点的份额,但是这并不意味着中国轮胎品牌在全球市场的“退潮”。实际上,自2018年开始,中国轮胎品牌在海外市场的销量节节走高。

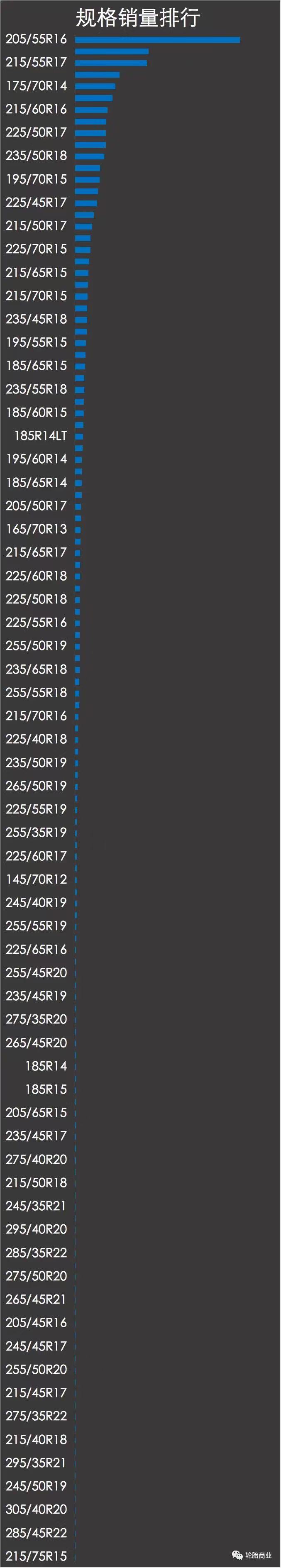

一方面,受双反施压影响,国内轮胎企业积极拓展东南亚地区产能,泰国、越南和柬埔寨地区对美轮胎出口攀升,带动国内轮胎品牌销量走高。另一方面,中国轮胎品牌在乘用车轮胎市场15寸-17寸市场份额的增加,也帮助轮胎企业获得了更高的市场占有率。

(视频)

实际上,乘用车轮胎市场的增长将在很大程度上取决于乘用车市场的替换需求——乘用车市场消耗了80%以上的轮胎。而中国轮胎市场替换需求目前仍集中于15寸到17寸的轮胎销售,而中国轮胎企业恰恰在这五年中加大了这些尺寸规格的产品布局——在逐步将外资轮胎品牌挤到18寸及以上轮胎市场的孤岛后,品牌占有率通过乘用车市场有了明显提升。

同时,在卡客车轮胎市场,至少在中国卡客车轮胎市场,中国轮胎品牌的市场占有率几乎已经到了“难以品牌”的状态,随着邓禄普宣布推出中国卡客车轮胎竞争,国内大车胎市场格局已经难以逆转。

市场格局重塑的5年

实际上,近五年时间,格局正在改变的不只有国内轮胎市场,全球轮胎市场自2018年之后也在重塑,2020年之后重塑的速度变得更快。虽然目前米其林、普利司通、固特异,仍稳定地从技术创新到市场偏好方面主导着全球轮胎产业格局,但是不能否认的是随着中国轮胎产业日益集中,全球轮胎头部阵营的组合正在悄然改变。

2022年,中策橡胶超越优科豪马进入了轮胎前八强;玲珑和赛轮的营业额也在稳定提高。越来越集中的中国轮胎行业意味着本已强大的参与者往往更强大。

数据显示,中策橡胶、玲珑轮胎、赛轮轮胎、三角轮胎等头部轮胎企业,即中国轮胎行业领导者的年利润总和已经占据了行业总利润的8成左右。据统计,2018年时,中国轮胎行业规模前五的轮胎企业的销售额占到了中国轮胎产业超过30%,2022年,这一数据还在变得更高;国内头部轮胎企业前三强几乎是各自占据了市场总份额的8.5%左右。如果说米其林、普利司通和固特异成为了全球轮胎产业的重要风向标;那么中策、赛轮和玲珑俨然“固定”住了国内轮胎产业格局,并向全球产业格局重塑发起挑战。

价格不断提升的5年

2018年到2023年,随着原材料价格的不断上涨、研发费用增长、绿色智能制造投入增多的影响,中国轮胎企业也进入了产品提价阶段。近五年间,中国轮胎产品几乎每年都以至少5%的涨价幅度逐步提升。虽然目前对于涨价的“狠绝”还比不上外资品牌,但是中国轮胎品牌也正在从此前“害怕涨价失去市场”的情况,转变到了靠品牌打天下的更成熟的发展阶段。

2023年,轮胎企业涨价还在继续,市场需求增加让不少轮胎企业在今年一季度实施了不止一次的涨价措施,中国轮胎正在摆脱“低价胎”的刻板印象。可以说,2018年到2023年,中国轮胎行业正朝着高端化、品牌化、绿色制造的方向发展,中国轮胎的品牌形象越来越好,渗透率也越来越高。

5年时间,中国轮胎品牌在全球替换市场的渗透率已经达到40%,而受产品制造技术和产品配方更新的带动,其与头部企业合作代工的的订单量也提升了17%,市场在越来越多地选择中国轮胎······

(原创,责任编辑:晨晨)