话说天下之事,合久必分,分久必合!(中国轮胎商业网编辑买个关子,以下才是正文啊,呵呵)

纵观轮胎商业的领域,购并重组或者合资合作都是常见的事;当然也和其他行业上演着同样的品牌命运。

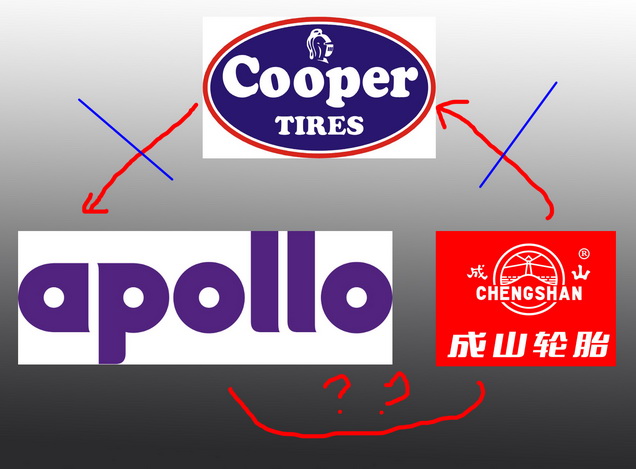

最为典型的故事是来自:米其林和回力的故事;普利司通和沈阳和平的故事,当然还有固特异和邓禄普的故事,倍耐力和路通的故事,更有印象深刻的是现下非常火热的固铂轮胎和成山的故事。

回力和米其林的故事是从大约15年前开始的......

现在的市场是你几乎看不到标志着和平鸽的品牌的轮胎了。

.jpg)

固铂和成山,前尘往事成云烟,消散在彼此眼前.....

品牌大战后面是利益之争,利益就是权益要透过股权来表达;目前来讲轮胎的合约合资经营能够成功的几乎没有。就像中国的商用车合资,无论是奔驰,沃尔沃,曼,雷诺,日产鲜有成功。

随着中国轮胎市场进一步加剧的竞争,未来的品牌争夺和纷争,让一大堆的所谓品牌”灰飞烟灭“将会发生在大约2018-2020年左右。

大家不怎么关注的农用车轮胎,也在上演着类似的故事,来自捷克的米塔斯(mitas)公司打算利用其新闻发布会在作为一个重点领域分享计划平台,它将推出其拓展的商业策略,探讨马牌(大陆)农业轮胎品牌的未来。

今年早些时候,mitas首席执行官JaroslavČechura就表示,mitas品牌正在发生一个明显转向。”该公司预计今年mitas品牌要比马牌品牌的销售吨位更多的轮胎,这一趋势预计将继续增长。而更具合约mitas代工的马牌(大陆)品牌下生产农用轮胎即将到期的时间是2019年。而同样的的故事会不会在固特异和帝坦公司发生呢?咱们再看下集,由中国轮胎商业网独家专业呈现!

延伸阅读(中国轮胎商业网编辑):

品牌购并相比品牌开发是一种极为迅速的品牌组合建立方法,指企业通过购并其它品牌以获得其它品牌的市场地位和品牌资产,增强自己的实力。在品牌经营时代,并购往往带有品牌扩张的目的。

品牌购并相比品牌开发是一种极为迅速的品牌组合建立方法,指企业通过购并其它品牌以获 品牌并购

品牌购并相比品牌开发是一种极为迅速的品牌组合建立方法,指企业通过购并其它品牌以获得其它品牌的市场地位和品牌资产,增强自己的实力。在品牌经营时代,并购往往带有品牌扩张的目的。品牌化经营的企业,其扩张应以品牌扩张为核心动机,如被并购企业有较好的资源,有利于扩大原有品牌所涵盖产品的生产规模;或为绕道贸易壁垒进入其他国家和地区;也可能为了加快进入市场的速度,实现品牌的快速区域扩张(特别是海外扩张)的需要;还可能为品牌的延伸,即收购被并购企业的产品作为本企业品牌的延伸产品,实现产品多元化的需要。收购被并购的品牌,企业可利用其品牌资源进行经营。目的是为了获取更大的市场力量,重构企业的竞争力范围。

品牌购并实际上是企业购并的实质。企业购并中,一般看重的是目标企业的品牌资产价值和市场地位。品牌兼并主要形式:

强势品牌兼并强势品牌

例如1998年,德国戴姆勒-奔驰购并美国克莱斯勒汽车公司。这种兼并一般具有联盟性质,通过兼并可以获得对方庞大的市场地位,从而在整个业界可以树立起一个强大的品牌形象。

强势品牌兼并弱势品牌

这种方式主要是为了扩大市场份额和实现技术、品牌优劣互补,将市场中的各种杂乱品牌收归到一个强势品牌下,可以使市场竞争集中到几个强势品牌之间。例如思科网络公司在20世纪90年代,通过近百次的并购,将企业的产品由单纯的路由器制造拓展到25种网络设备的生产,并且在每个产品领域都是第一或第二。

弱势品牌兼并强势品牌。

例如联想兼并IBM的PC事业部。通过收购,联想获得IBM的全球PC业务,联想在很短的时间内就就称为全球第三大PC制造商。购并活动可以是产业上下游的购并,也可以是价格链上的购并。这些购并均可让企业获得全面性的竞争优势。

横向并购

横向并购是指同属于一个产业或行业的品牌,或产品处于同一市场的品牌之间发生的并购行为。横向并购可以扩大同类产品的生产规模,降低生产成本,消除竞争,提高市场占有率。

纵向并购

纵向并购是指生产过程或经营环节紧密相关的品之间的并购行为。纵向并购可以加速品牌生产流程,节约运输、仓储等费用。

混合并购

混合并购是指生产和经营彼此没有关联的产品或服务的品牌之间的并购行为。混合并购的主要目的是分散经营风险,提高品牌企业的市场适应能力。

在企业品牌兼并过程中至少存在以下几大风险:

(一)品牌价值被浪费,甚至被埋没的风险。在跨国公司对中国企业的并购中,这种例子屡见不鲜。许多被收购企业的原有品牌被跨国公司的品牌所替代,从此销声匿迹。例如,l995年,日本索尼公司与上海几家彩电厂合资,成立上海索尼公司,打索尼品牌。在谈判过程中,上海飞跃、凯歌、金星几家公司愿放弃自己的品牌,结果造成自己品牌的夭折。同样情况的发生,使中国有ll家彩电厂被外国企业兼并,其品牌也从此消失。

(二)企业品牌文化整合风险。包括不同企业文化的融合,不同财务控制系统的连接,

有效工作关系的建立等等。60年代美国企业由于整合不利,因原品牌企业之间的管理思想、企业文化不合以及企业管理人员在多元化经营中受知识和能力限制,形成经营管理上的分歧,矛盾无法融合而在70年代后又出现了企业分化的浪潮。品牌并购

(三)品牌并购形成品牌延伸的风险。品牌延伸要慎重,否则过分多元化会造成不良后果。如损害原品牌的高品质形象,品牌的个性显得模糊甚至给消费者造成心理上的冲突。美国Scott公司生产的“舒洁”卫生纸本是美国卫生纸市场上的头号品牌,可是当“舒洁”将其扩展到餐巾纸上却使得消费者大惑不解。正因如此,Scott公司栽了大跟头,连“舒洁”卫生纸的头牌地位也被宝洁公司的Charmin牌卫生纸所取代。而且品牌并购容易形成过于庞大的公司,巨额管理成本会超过规模经济所带来的收益,影响企业的经营表现。

(四)企业亏损风险。据统计,企业兼并的最大受益者是被兼并方。在协商兼并中,被兼并方从中可以得到平均20%的回报;兼并方却只能得到平均2%-3%的回报。相当多的企业在兼并中不仅没有得到资本成本的补偿、甚至连投资也收不回来。巨额或非正常水平的债务导致公司信用等级下降,也使公司在研发、人力资源培训和市场推广等方面的投资减少,不利企业长期发展。

(五)企业破产风险。在当今的企业兼并中,非常流行“小鱼吃大鱼”的兼并模式。然而这种兼并模式却增加了企业的财务风险,导致企业的资产负债率居高不下,公司债务拖欠大幅度增加。破坏了资本流转的正常秩序。美国在80年代末90年代初就出现了企业破产的高潮.可见,企业兼并并非一本万利的买卖,一味地将其作为低成本扩张的重要途径大加推崇是十分危险的。

更多详细信息可以直接联系我们:chinatiredealer@gmail.com。