截至2023年8月10日,共有7家外资轮胎企业发布了半年报销售数据。销量下滑销售额上涨让“涨价赢生存”成为了大部分外资轮胎企业在2023年上半年的生存法则。

(海报)

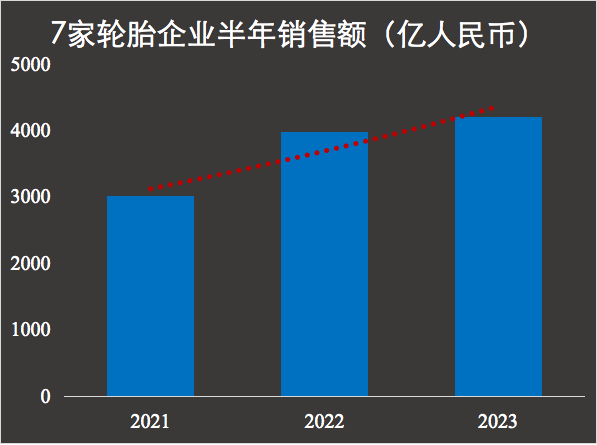

2023年1-6月,7家轮胎企业的总营业收入达到了4198.38亿人民币,较2022年同比增长约6%。不过4000多亿的销售额并不意味着轮胎市场的盘子正在扩大,恰恰相反,轮胎销量在2023年上半年遭遇了骨折式下跌。甚至可以说,如果没有轮胎企业的涨价策略撑着,轮胎企业上半年的销售额可能会经历近三年来最为“至暗”的时刻。

销售额涨近6%,销量暴跌5%

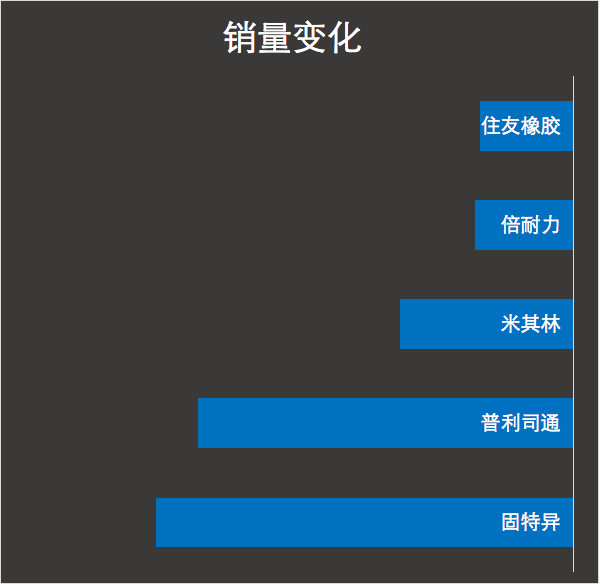

7家轮胎巨头中有6家爆出了上半年的销量下滑。虽然轮胎配套市场在芯片供应恢复之后一直呈现出繁荣景象,但是替换市场销量的下行直接让配套市场的“努力”变得一文不值。在公布了销量数据的轮胎企业中,我们可以看到,在2023年前6个月的欧洲市场,轮胎企业的销售已经全面沦陷——平均跌幅已达14%。此外,美国市场销售额也较去年有所下滑。

中国轮胎市场的销售额增幅明显。德国马牌在其半年报中指出,2023年中国汽车产量增长达到了20%,660万辆汽车为配套市场带来了无限活力。与此同时,多家轮胎企业表示,2023年上半年中国替换市场有了明显复苏;事实上,2023年上半年,固特异仅在亚太轮胎市场迎来了5.13%的销量上涨。

不过,即使中国轮胎市场销量有了大幅增长,但其依旧无法抵消掉欧美市场销量10%以上大幅度下滑带来的巨大冲击。在需求疲软的拖拽下,2023年上半年,轮胎巨头们的销量较去年同期缩水了至少5%。此时,涨价在拯救销售额上发汇率巨大作用。在多家轮胎企业超过9%的价格上涨干预下,销量下滑对销售额的负面影响终于被成功抵消。2023年1-6月,7家轮胎企业的销售额合计达到了4198.38亿人民币,较去年同期上涨了约5.62%。

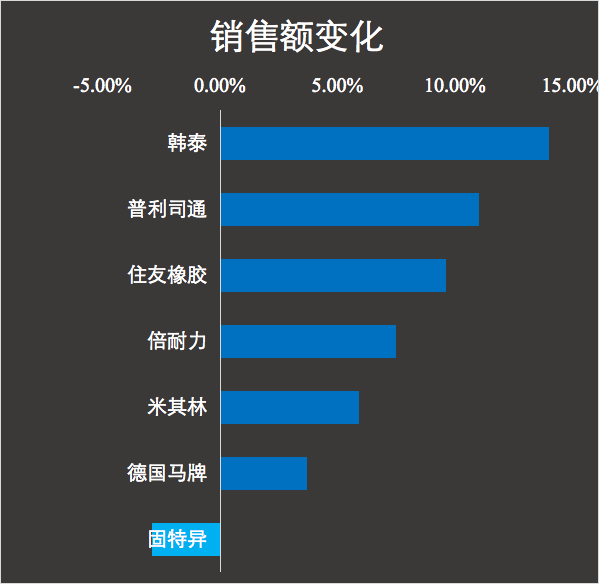

其中,5家轮胎企业在上半年的销售额实现了同比5%以上的上涨,仅一家轮胎企业的销售在上半年出现下降。固特异解释,原材料成本的压力和人工成本的运营压力是其上半年销售额下跌的主要原因。

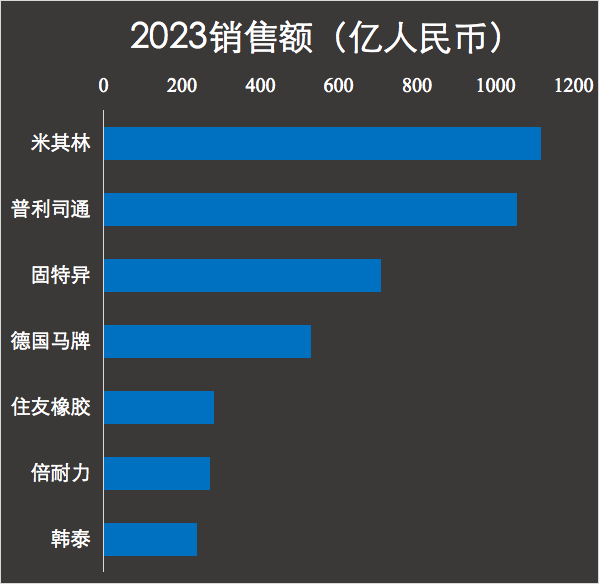

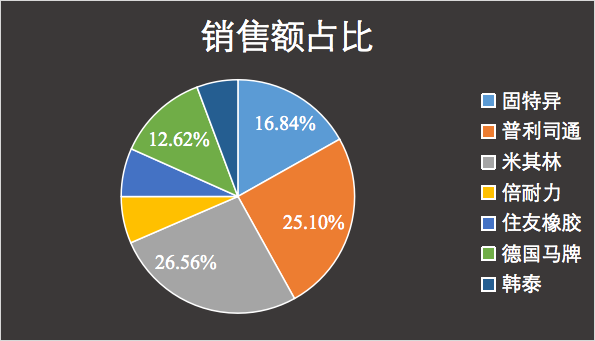

从轮胎企业各自的表现来看,两大全球巨头米其林和普利司通还在拉大与其他轮胎企业的销售差距。2023年上半年,仅有米其林和普利司通的销售额进入了千亿俱乐部;普利司通在其财报中指出,2023年上半年也是其发展史上第一次仅用了半年时间就实现了2万亿日元销售额的突破——更专注于其轮胎业务后,销售额给了普利司通更多回报。

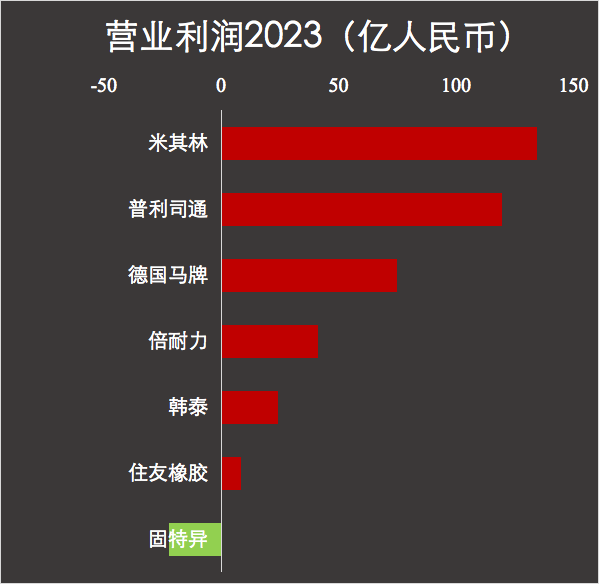

另外,两家轮胎企业的半年销售额叠加占据了总销售额5成之多的份额——轮胎圈子转来转去,米其林和普利司通仍是行业“扛把子”。同样,在营业利润方面,米其林和普利司通也同样是重量级选手。

营业利润,3家胎企在飙升

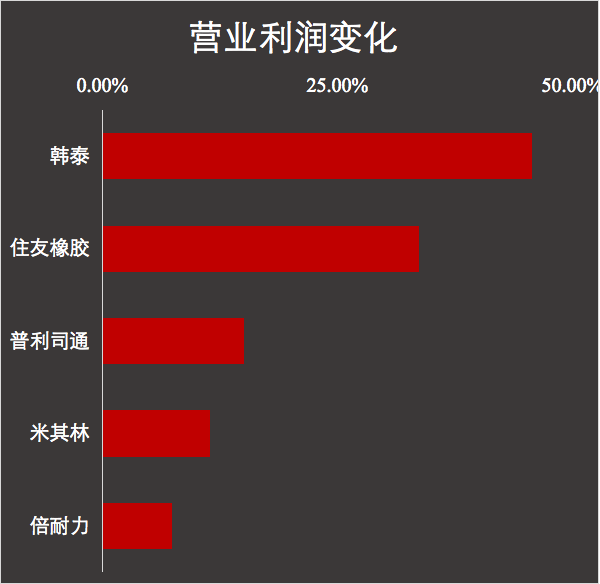

2023年上半年,7家外资轮胎企业中有5家实现了营业利润的大局突破。除了受涨价影响带动,日本轮胎企业也在受惠于其日本市场销量增长增加对利润的正向帮助。2023年上半年,普利司通和住友橡胶的营业利润分别增长了15%和33.7%。

普利司通在日本乘用车轮胎配套市场销售增长了18%,在商用车轮胎配套市场销售额增长了13%,在商用车轮胎替换市场实现了1%的同比增长。此外,更高利润的高价值轮胎为普利司通的全球销售带来了8%的高增长。

2023年1-6月,7家外资轮胎企业的营业利润为379.94亿人民币,较2022年同比增长了22.64%。韩泰在大尺寸轮胎轮胎销售比例持续增长下,盈利空间不断扩大,实现了上半年营业利润45.7%的高增长营业利润率为10.1%,较2022年同期提升了2.2个百分点。此外,韩泰还提到生产成本和运输成本趋稳下降对于盈利空间扩大的帮助。

对于营业利润有所下降的轮胎企业来说,成本和汇率几乎成为了阻碍盈利上升,甚至导致亏损的最为重要的两大因素。尽管原材料的采购价格同比去年有所降低,但是不能否认的是上半年的采购价格依旧停留在高位,而劳动力和其他成本在2023年上半年的飙升更是让不少轮胎企业头疼不已——依靠涨价已经完全抵消不了成本对利润的侵袭。

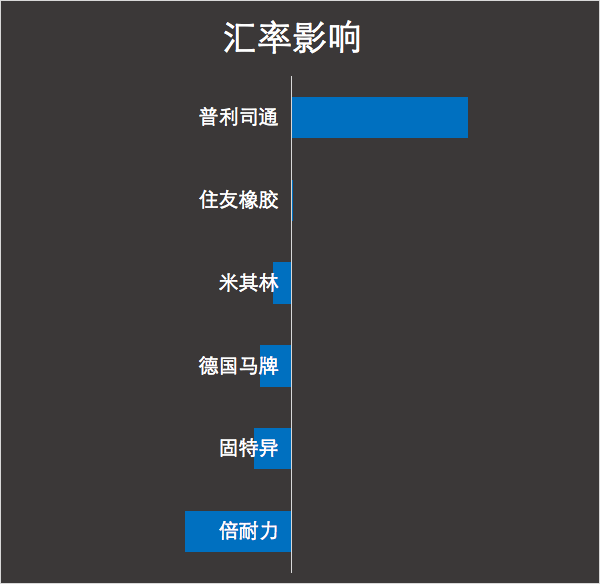

汇率,几家欢喜几家愁

不过有意思的是,在谈论汇率与营业利润以及销售额的影响时,日本轮胎企业与欧美轮胎企业表现出了截然不同的态度。今年上半年,日本轮胎企业普遍表达了汇率变化带给营业利润的好处。而反观欧美轮胎企业,“无可奈何”则是他们的普遍态度。

事实却也如此,对比日韩轮胎企业,汇率对于欧美轮胎企业的冲击平均达到了2%。如果上半年,欧美轮胎企业没有大幅度涨价的帮助,恐怕今年上半年他们的销售额很难呈现出如此大的突破。而之所以他们能够顺利实施涨价策略,并通过涨价策略成功提升营业收入和营业利润,最主要的原因之一就是这些轮胎企业在大尺寸市场的提前布局。高价值轮胎涨价远比高性价比轮胎涨价顺利得多。

大尺寸轮胎销售

尤其在韩泰的半年报中,我们看到了大尺寸轮胎销售比例增加的优势。财报显示2023年第二季度,韩泰18寸及以上的轮胎销售比例已经从去年同期的39.1%提升至43.6%,而与之相应的是,韩泰营业利润继一季度以后的继续暴涨——韩泰第二季度的营业利润达到了2482亿韩元,同比增涨41%;同时,营业利润率也提高到11%。

此外,倍耐力在大尺寸轮胎市场的深耕也是其利润不断上涨的重要支撑。数据显示,一季度时,全球大尺寸轮胎销售上升2.7%,倍耐力在这一市场的涨幅高于全球均值,达到了4.9%;第二季度,倍耐力在18寸及以上的轮胎市场的销售表现继续强劲,达到了6.5%。2023年上半年,倍耐力在大尺寸轮胎市场的销量增长幅度仅高出全球平均增长幅度0.9个百分点,而其营业利润变化也7.4%,高出外资轮胎企业营业利润涨幅平均值。目前,在大尺寸轮胎销售的带动下,倍耐力的营业利润率也达到双位数标准。

由此可见,大尺寸轮胎产品组合对于轮胎企业盈利的重要作用。

2023年销量难保

虽然上半年多数轮胎企业的销售情况令人激动,但是在谈及2023年全年销售表现时,轮胎企业却显得异常冷静。2023年,仅有韩泰认为其轮胎销售能实现5%的上涨,多数轮胎企业都在预测销量2%左右,甚至更大幅度的下滑,上半年,欧洲市场的打击太大,多数轮胎企业已经不再期待更好的销量表现。

虽然销量下滑,但预计多数轮胎企业仍会将销售额突破作为全年目标,而参照上半年轮胎企业促进销售额上涨的策略,预计2023年下半年,多数轮胎企业还是会采取强有力的涨价措施——第三、第四季度,轮胎涨价没跑了······

(原创,责任编辑:晨晨)